Phần lớn những người mua nhà phải mượn nợ (loan). Ngoại trừ Bạn mua nhà với số tiền down payment hơn 20% giá nhà mua, thì hầu hết tất cả công ty cho vay (gọi chung là lenders) sẽ bắt buộc Bạn phải trả một khoản tiền hàng tháng – gọi là Private Mortgage Insurance (PMI) – bên cạnh số tiền nợ[1] [2].

Một Vài Chi Tiết Bối Cảnh Về PMI

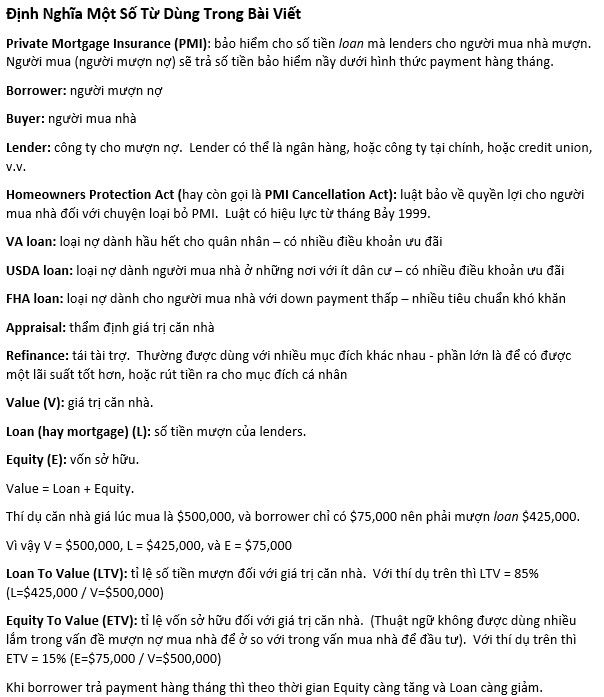

(Để giúp Bạn đọc dễ dàng nắm bắt được nội dung bài viết, chúng tôi khuyến khích Bạn xem phần định nghĩa các từ ngữ xử dụng trước khi tiếp tục.)

Trước đây, tất cả những lenders thường buộc người mượn (hay gọi là borrowers) phải đặt cọc (down payment) khoảng 20%, 30%, 40%, 50% (hoặc hơn nữa) của giá trị căn nhà mình muốn mua. Với down payment càng nhiều thì khả năng bỏ nhà (bị lenders xiết nợ) của borrowers càng thấp nếu chẳng may borrowers bị mất việc làm, bị phá sản, hay bị thâm thủng thiếu hụt về tài chính.

Với lenders thì mức down payment thấp nhất của borrowers phải là 20%. Lenders cho rằng nếu có chuyện gì xảy ra thì họ có thể tịch biên (foreclosure) căn nhà và số tiền 20% này cũng sẽ đủ để lenders trả tất cả những phí tổn trong quá trình foreclosure [3] căn nhà.

Tuy nhiên với mức dân số càng tăng dẫn đến giá trị nhà càng tăng [4] thì khả năng down payment 20% hoặc hơn nữa của borrowers càng thấp. Và để cân bằng nhu cầu mượn tiền của borrowers và may rủi trong việc cho mượn tiền, lenders đã đặt ra một loại bảo hiểm (insurance) mới là PMI để bảo vệ số tiền họ cho mượn.

Như vậy tất cả những người mua nhà mà cần phải mượn tiền mà không hội đủ số tiền down payment 20% sẽ bị bắt buộc phải trả thêm PMI. Đúng vậy – Bạn là người mua nhà mà phải mượn nợ thì Bạn phải trả tiền bảo hiểm để bảo vệ lender của Bạn.

Số tiền PMI mà Bạn sẽ trả hàng tháng tùy phụ vào điểm tín dụng (credit score) của Bạn khi mua nhà và số nợ mà Bạn sẽ mượn[5]. Nếu credit score của Bạn cao và số nợ mượn nhỏ thì Bạn sẽ trả PMI mỗi tháng thấp; ngược lại, credit score thấp + số nợ lớn thì PMI sẽ cao.

Trước năm 1998 hầu như tất cả các lenders đều áp dụng PMI để cân bằng may rủi của họ trong chuyện cho người mua nhà mượn tiền. Và hầu hết dùng dấu mốc LTV 80%. Hay nói một cách khác, khi equity [6] của borrowers nhiều hơn 20% giá trị căn nhà lúc mua thì lenders sẽ loại bỏ PMI trong phần payment hàng tháng của borrowers.

Để giúp Bạn dễ hiểu hơn, thí dụ Bạn mua căn nhà $500,000 và Bạn down payment chỉ có $75,000 (15%). Vì không đủ 20% nên Bạn bắt buộc phải trả PMI ngoài số tiền PITI[7]. Thí dụ, sau 5 năm trả payment hàng tháng số tiền loan mượn ban đầu giảm $25,000. Điều này có nghĩa là equity của Bạn tăng thêm được $25,000. Do đó equity của Bạn bây giờ là $100,000 ($75,000 + $25,000), hay 20% của giá trị căn nhà lúc mua, và LTV bây giờ là 80% (100% – 20%). Và lender của Bạn sẽ thông báo cho Bạn biết và họ sẽ loại bỏ PMI trong số tiền payment hàng tháng của Bạn

Tuy nhiên, việc loại bỏ PMI trên lý thuyết lại khác xa với thực tế. Vì không có một luật lệ rõ ràng nên các lenders vì muốn bảo vệ quyền lợi của mình nên không sốt sắng trong việc bỏ PMI. Nhiều borrowers (mà equity của họ được ít nhất là 20%) phải yêu cầu và thường gặp trở ngại khó khăn để lenders loại bỏ PMI. Cuối cùng thì borrowers là người chịu thiệt thòi vì họ phải tiếp tục trả PMI một cách không cần thiết một thời gian rất dài.

Homeowners Protection Act (HPA)

Để khuyến khích vấn đề sở hữu chủ nhà cửa (home ownership) và cũng nhằm bảo vệ quyền lợi của người mua, Quốc Hội đã thông qua đạo luật Homeowners Protection Act, còn được gọi PMI Cancellation Act, vào tháng Bảy 1998. Luật này có hiệu lực vào tháng Bảy 1999 và được chỉnh sửa một vài chi tiết kỹ thuật lần cuối cùng vào tháng Mười Hai 2000.

Đạo luật HPA ra đời để giải quyết những khó khăn của borrowers trong vấn đề loại bỏ PMI đối với lenders khi họ có hơn 20% equity. Luật làm rõ những tiêu chuẩn, điều kiện, quyền lợi và trách nhiệm của borrowers and lenders trong vấn đề PMI [8].

Đạo luật HPA có rất nhiều chi tiết liên quan đến những lĩnh vực khác nhau của PMI đối với mortgage. Để tránh việc đi sâu vào những chi tiết không liên quan, chúng tôi chỉ chia sẻ những chi tiết quan trọng và phổ biến nhất mà Bạn sẽ thường gặp phải.

Theo luật HPA, có 3 cách để giúp loại bỏ hoặc ngưng PMI – 1) borrowers yêu cầu (loại bỏ), 2) PMI được tự động loại bỏ, và 3) PMI cuối cùng phải loại bỏ.

- Borrower yêu cầu loại bỏ PMI (Buyer-Requested): trong điều kiện Bạn (borrower) trả tiền đầy đủ hàng tháng và không trễ nải, Bạn có thể viết thư yêu cầu (written request) lender của Bạn loại bỏ PMI. Khi nhận được yêu cầu lender sẽ xem hồ sơ và sẽ yêu cầu Bạn mướn người thẩm định lại giá trị của căn nhà và nếu thị trường không sút[9] và nếu equity của Bạn được 20% (so với giá trị căn nhà Bạn mua ban đầu) (LTV là 80%) thì họ sẽ loại bỏ PMI trong phần payment hàng tháng của Bạn.

- Tự động loại bỏ (Automatic Termination): trong điều kiện Bạn trả tiền đầy đủ hàng tháng, lender sẽ tự động loại bỏ PMI nếu LTV là 78%.

Để giải thích rõ hơn sự khác biệt giữa 2 cách này, và dùng lại thí dụ ở trên, với căn nhà Bạn mua $500,000 và Bạn down payment $75,000 (hay equity = $75,000). Sau một thời gian dài trả payment hàng tháng và không trễ nải, equity của Ban bây giờ thêm được $25,000. Tổng cộng equity bây giờ là $100,000.

Với equity tăng $25,000 thì số nợ (loan) sẽ giảm $25,000. Vì vậy số nợ sẽ giảm còn $400,000, nên LTV = 80% ($400,000 / $500,000).

Theo cách 1) ở trên thì Bạn đã có thể viết thư yêu cầu lender loại bỏ PMI cho mình.

Với thí dụ trên, nếu Bạn không viết thư yêu cầu lender bỏ PMI và Bạn tiếp tục trả payment hàng tháng nên equity của Bạn tăng thêm $35,000. Vì vậy tổng cộng equity = $110,000, và loan bây giờ là L = $390,000. Vì vậy LTV = 78% ($390,000 / $500,000).

Theo cách 2) trình bày thì lender sẽ tự động loại bỏ PMI cho Bạn.

Vì vậy với cái “quên” của Bạn thì Bạn đã có thể phải trả thêm cả chục cái PMI payment khác không cần thiết.

3. PMI cuối cùng loại bỏ (Final Termination): nếu vì một lý do nào đó mà 2 cách trên không được áp dụng thì luật HPA bắt buộc lender phải loại bỏ PMI ngay trong ngày đầu tiên của tháng sau khi borrower trả được nửa đường. Thí dụ Bạn ký tên mượn loan 30 năm và phải trả PMI hàng tháng. Bạn đã không yêu cầu hủy bỏ PMI và PMI cũng không được tự động loại bỏ (bởi lender) thì theo HPA, ngày đầu tiên của tháng thứ 181 (30 năm = 360 tháng, và nửa đường là 180 tháng), lender sẽ bắt buộc loại bỏ PMI cho Bạn.

Những Cách Để Loại Bỏ PMI & Thực Tế Trong Việc Áp Dụng Luật HPA

PMI là loại phí tổn chỉ có lợi cho lenders mà Bạn phải trả hàng tháng. Dưới đây là một số cách mà có thể áp dụng cho hoàn cảnh và khả năng tài chính của Bạn để giúp Bạn loại bỏ PMI.

Cách #1: Để PMI bị tự động loại bỏ bởi lenders [10].

Theo luật HPA trình bày ở trên thì Bạn chỉ cần trả tiền payment hàng tháng đều đặn thì đến khi LTV xuống còn 78% thì lender của Bạn sẽ loại bỏ PMI.

Hoặc Bạn cũng có thể chờ đến khi Bạn trả được nửa đường thì lender của Bạn bắt buộc phải loại bỏ PMI cho Bạn.

Nếu chỉ dùng cách này thì khoảng thời gian chờ để loại bỏ PMI rất lâu.

Cách #2: Refinance căn nhà Bạn đang ở

Căn nhà Bạn mua được một khoảng thời gian lâu và Bạn đã tích lũy được một phần equity trong căn nhà. Thêm vào đó là Bạn có công việc làm ổn định. Và nếu lãi suất đang ở mức thấp thì đó có thể là cơ hội tốt để Bạn tái tài trợ (refinance).

Nếu refinance mà LTV = 80% hoặc thấp hơn thì Bạn sẽ vừa được lợi là được hưởng lãi suất (Interest) thấp và vừa không phải trả PMI.

Một số loan đòi hỏi Bạn phải chờ đợi một khoảng thời gian nhất định nào đó trước khi Bạn được refinance để loại bỏ PMI. Bạn có thể kiểm tra vấn đề này với nhân viên mortgage cho Bạn trước đây, nếu như Bạn quên hỏi họ lúc làm giấy tờ mua nhà.

Thêm một vấn đề nữa nếu dùng cách #2 này là Bạn cần phải chuẩn bị một số tiền chi phí giấy tờ refinance (gọi là closing costs) [11]. Bạn cần nói chuyện với nhân viên mortgage cho Bạn để biết Bạn cần chuẩn bị bao nhiêu.

Cách #3: Appraisal (thẩm định lại) căn nhà Bạn đang ở nếu thị trường nhà cửa tăng

Nếu thị trường nhà khu vực Bạn ở tăng nhanh thì Bạn có thể mướn người đến định giá lại căn nhà mình ở.

Nên nhớ điều kiện để loại bỏ PMI là LTV phải là 80% (hoặc thấp hơn) của giá trị căn nhà lúc mua. Như vậy có nghĩa rằng equity của Bạn phải 20% hoặc cao hơn thì mới loại bỏ PMI.

Thí dụ căn nhà Bạn mua cách đây 2 năm là $500,000 và down payment của Bạn là 15% ($75,000) và Bạn mượn 85% (LTV=85%). Sau 2 năm, giá trị căn nhà Bạn bây giờ là $600,000 (theo định giá mới nhất). Như vậy equity của Bạn bây giờ ít nhất là $75,000 + $100,000 (thị trường nhà cửa tăng nên Bạn thêm được $100,000 equity). Như vậy thì phần trăm của equity bây giờ là 35% ($175,000/$500,000 = 35%) và do đó LTV là 65% – đủ điều kiện để loại bỏ PMI.

Để dùng cách này Bạn cần mướn người làm appraisal để định giá nhà cho Bạn. Tùy theo giá trị căn nhà, tiền lệ phí có thể khoảng $350 – $600 hoặc hơn nữa, tùy theo diện tích căn nhà và lệ phí appraisal thành phố Bạn sống.

Một cách để tránh tốn tiền vô ích nếu như giá thẩm định không đủ cao thể Bạn loại bỏ PMI, Bạn có thể liên lạc với người agent địa ốc nhiều kinh nghiệm và biết rõ thị trường khu Bạn ở để giúp Bạn ước tính (estimate) xem khả năng giá trị nhà Bạn là bao nhiêu trước khi Bạn mướn người làm appraisal [ 12].

Cách #4: Bạn trả thêm vào tiền nợ gốc mỗi tháng trong cái payment hàng tháng của mình

Đây là cách để tăng phần equity của Bạn nhanh nhất mà ít borrower nào biết (vì người làm loan có thể quên hướng dẫn khi borrowers ký tên mượn nợ của lenders).

Hầu hết các loại loan về nhà cửa không giới hạn phương cách trả tiền payment hàng tháng của borrowers. Là một borrower, Bạn có nhiều chọn lựa khác nhau – trả mỗi tháng, mỗi 2 tuần, hoặc nhanh hơn nữa. Thêm vào đó nếu có tiền, Bạn có thể trả bất cứ lúc nào.

Chính vì vậy nếu Bạn, ngoài payment hàng tháng, trả thêm vào tiền nợ gốc [13] một số tiền nhất định (hàng tháng) thì khoảng thời gian 30 năm sẽ rút ngắn rất nhanh – có thể chỉ còn 10, 15 năm. Khi Bạn trả hàng tháng như vậy thì equity của Bạn sẽ tăng rất nhanh. Và với cách trả này thì Bạn sẽ giảm (tiết kiệm) được số tiền lãi suất (Interest) rất nhiều [14].

Nếu thị trường nhà của tăng nhanh và cộng thêm với equity tăng nhanh thì Bạn sẽ loại bỏ được PMI nhanh hơn, nhanh hơn nhiều so với Bạn nghĩ.

Dĩ nhiên Bạn sẽ vẫn phải mướn người thẩm định giá cả căn nhà để có bằng chứng giá nhà Bạn tăng và Bạn đủ tiêu chuẩn để lender loại bỏ PMI.

Đây là hình thức forced savings (bắt buộc tiết kiệm) [15] mà không phải ai cũng biết và có thể làm được.

Lời kết: PMI là bảo hiểm cho lenders khi họ cho Bạn mượn tiền mua nhà khi Bạn không đủ 20% down payment. PMI đóng vai trò quan trọng và có lợi cho cả 2 bên – với Bạn (là borrower) thì Bạn không cần phải chờ đến khi đủ 20% để mua nhà, và với lenders thì họ được bảo đảm là không sợ mất tiền nếu borrowers không trả tiền nhà.

Nhưng một khi Bạn ra escrow ký tên đóng hồ sơ mua nhà với người bán thì Bạn cũng muốn loại bỏ số tiền PMI hàng tháng này.

Nhưng Bạn cũng nên suy nghĩ kỹ nếu vì lý do muốn loại bỏ PMI mà Bạn phải bỏ ra một số tiền lớn – thông thường là trường hợp Bạn muốn nóng vội refinance để loại PMI và Bạn cần phải tốn một số tiền lớn cho closing costs (nếu Bạn may mắn có dư một số tiền để dành, hoặc do gia đình hay bạn bè giúp đỡ). Nhiều chuyên viên tài chính khuyên borrowers nên cố gắng có sẵn 6 tháng (hoặc hơn) tiền nhà trong account của mình.

Và chúng tôi cũng chia sẻ với Bạn 4 cách ở trên để loại bỏ PMI mà chúng tôi tin sẽ rất hữu hiệu nếu Bạn chú tâm thực hành.

Một điểm nữa rất quan trọng mà chúng tôi muốn lưu ý là Bạn cần cẩn thận đọc kỹ và hiểu tất cả các giấy tờ mượn nợ trước khi ký tên (Bạn có thể hỏi người agent địa ốc hay loan officer của Bạn để họ giải thích cặn kẽ). Nếu Bạn down payment thấp hơn 20% thì có thể cần hiểu thật rõ những điều khoản nếu việc loại bỏ PMI nằm trong dự tính của Bạn. Hầu như tất cả các lender đều có cách diễn dịch tiêu chuẩn loại bỏ PMI khác nhau [16]. Và cuối cùng, những giấy tờ Bạn ký có thể sẽ rất quan trọng trong tương lai – bỏ thì dễ, nhưng khi cần thì không phải có sẵn.

Nếu Bạn có những câu hỏi hay thắc mắc và muốn tìm hiểu rõ hơn Bạn sẽ tiết kiệm được bao nhiêu tiền lãi suất và thu ngắn lại thời gian nhanh thế nào với số tiền trả hàng tháng khác nhau (scenarios) thì xin gọi cho chúng tôi ở số 480-336-8752.

Bài viết nhằm mục đích chia sẻ kiến thức và kinh nghiệm với thân chủ và bạn bè của công ty US Delta Realty. Tác giả đã cố gắng khả năng trong vấn để sưu tầm, nghiên cứu, và phân tích PMI, nhưng không bảo đảm sự chính xác tuyệt đối với những chi tiết chia sẻ trong bài viết và do đó không chịu trách nhiệm với sự lạm dụng của người đọc. Hơn nữa luật pháp về lending/mortgage thay đổi thường xuyên, và lenders đều có cách diễn dịch và áp dụng luật PMI riêng của mình. Tác giả khuyến khích người đọc với những quyết định liên quan đến PMI hay đầu tư địa ốc nên tham khảo với CPA, luật sư, agent địa ốc hay nhân viên mortgage của mình.

Nếu Bạn đọc và thấy kiến thức thiết thực và có thể giúp ích cho bà con hay bạn bè thì xin chuyển bài viết này đến cho họ.

References Used:

[1] VA & USDA loan không đòi hỏi PMI, những đòi hỏi một số loại fees borrowers phải trả ban đầu (upfront) và hàng năm.

Còn FHA loan dùng một loại bảo hiểm khác gọi là Mortgage Insurance Premium (MIP) và không dùng PMI. Với MIP, borrowers phải trả trước phí tương đương với 1.75% số tiền mượn và phí mỗi tháng sau đó. Để loại bỏ MIP, borrowers sẽ phải refinance. Những điều khoản hay chi tiết về FHA loan không nằm trong phạm vi bài viết này. Nếu Bạn mượn FHA loan để mua nhà thì có thể nhờ người làm loan tư vấn thêm cho Bạn.

[2] Căn bản PMI có 2 loại – người trả có thề là borrowers hoặc là lenders. Nhưng thực sự cuối cùng, theo ý tác giả, borrowers vẫn là người trả PMI. Bài viết này chỉ phân tích PMI do borrowers trả.

[3] Nếu buộc phải foreclosure thì lenders, sau khi trừ tất cả chi phí cần thiết mà họ phải trả, sẽ trả lại cho borrowers số tiến dư ra, nếu có, như quy định của luật pháp.

[4] Thí dụ một căn nhà ở San Jose giá trung bình $800,000 thì chuyện borrowers cần có ít nhất $160,000 (20%) để tránh không trả PMI không phải dễ dàng.

[5] Mỗi lender có cách tính PMI khác nhau.

[6] Equity còn được dịch là vốn sở hữu. Thí dụ nếu Bạn bỏ ra 20% down payment, thì 20% là equity của Bạn. Xin xem thêm phần định nghĩa cuối bài viết.

[7] PITI = Principal (nợ gốc) + Interest (lãi suất) + Tax (thuế nhà đất) + Insurance (bảo hiểm) là số tiền payment hàng tháng mà borrowers phải trả.

[8] Một đạo luật khác Dodd-Frank Act giao quyền kiểm soát và thi hành HPA cho cơ quan Consumer Financial Protection Bureau.

[9] Nếu thị trường địa ốc bị giảm mạnh thì lender chưa chắc sẽ đồng ý loại bỏ PMI

[10] Hai từ “tự động” chỉ là tương đối. Sẽ không dễ dàng để một lender theo dõi hồ sơ mượn tiền của Bạn để rồi khi LTV = 78% thì họ sẽ thông báo cho Bạn – đó là trách nhiệm của Bạn nhiều hơn là của họ.

[11] Nói trước để Bạn không bị bất ngờ – refinance closing costs sẽ làm Bạn ngạc nhiên vì không thấp như Bạn nghĩ.

[12] Nếu Bạn sống ở Phoenix hoặc một trong những thành phố lân cận và muốn biết estimate giá trị nhà Bạn thì xin gọi cho chúng tôi số 480-336-8752.

[13] Nên nhớ Bạn nói với lender là muốn trả vào Principal.

[14] Để biết rõ Bạn sẽ tăng equity nhanh thế nào và cũng lúc tiết kiệm lãi suất nhiều bao nhiêu, Bạn có thể liên lạc với người làm loan cho Bạn hoặc với chúng tôi ở số 480-336-8752.

[15] Bạn tự ép mình trả thêm. Nhưng phần trả thêm này thực sự giúp cho chính Bạn tiết kiệm rất nhiều trong tương lai.

[16] Thí dụ nếu Bạn trả payment trễ một lần trong vòng 12 tháng vừa qua cũng có thể là lý do để lender đó không chấp nhận loại bỏ PMI cho Bạn.